La experiencia en varios países apunta a las compensaciones monetarias directas y focalizadas en los hogares de menores recursos, para nivelar el efecto en el poder adquisitivo.

Por: Pamela Cuevas Vergara | Publicado: Martes 01 de diciembre de 2020 DF

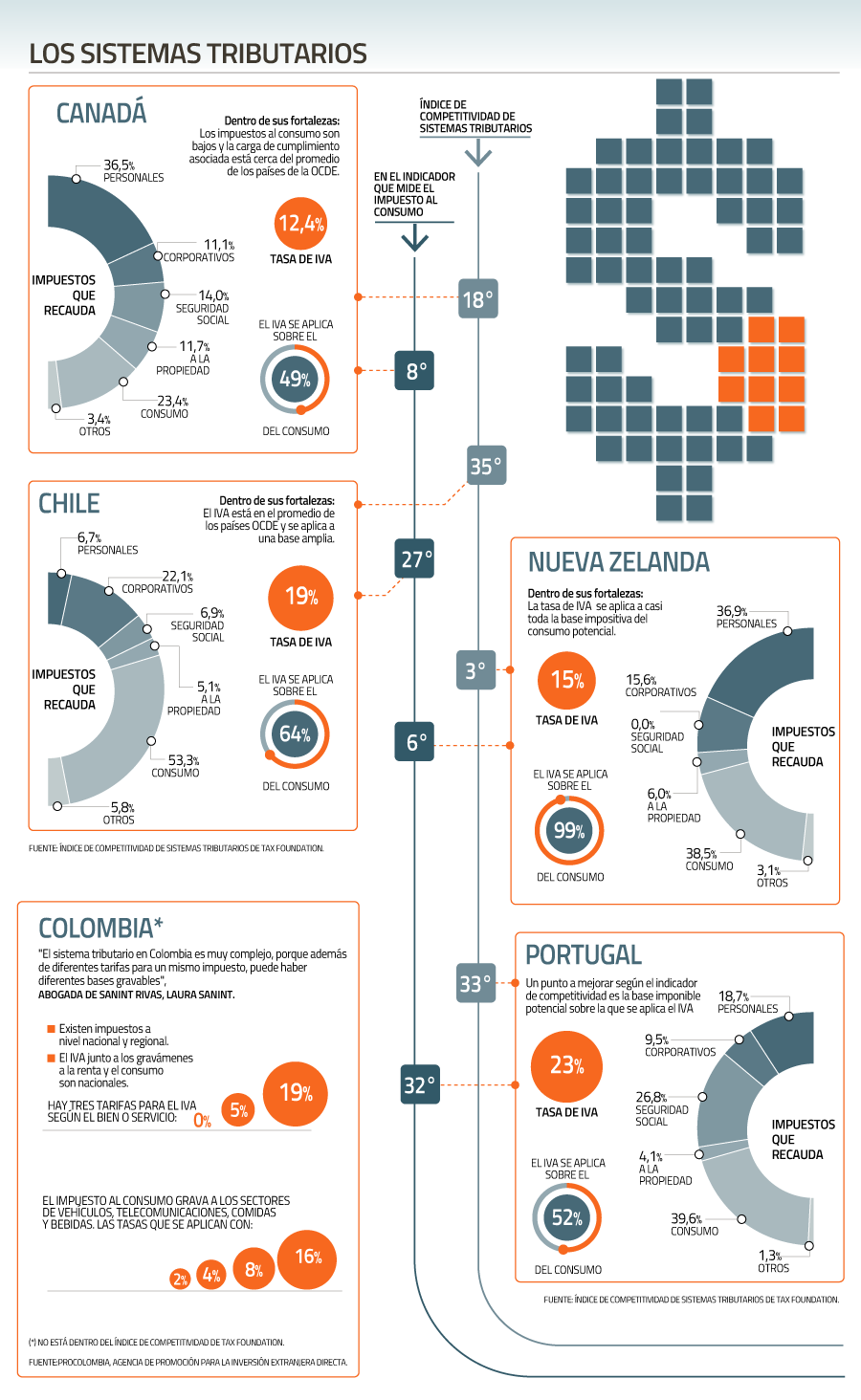

Nadie discute la capacidad del Impuesto al Valor Agregado (IVA) para recaudar dinero para el Estado. De hecho, en Chile representa más del 50% de los ingresos fiscales. Pero sí tiene detractores que destacan que la población de menores recursos lo resiente más, pues al destinar una mayor parte de sus ingresos al consumo, pagan proporcionalmente más por este tributo.

En los hogares más pobres, el ingreso disponible per cápita llega a $ 91.477, mientras el gasto per cápita en consumo final asciende a $ 159.898. Una relación muy distinta a la que exhibe el quintil que concentra al 20% de los hogares más ricos, donde el gasto en consumo alcanza al 76,7% de sus entradas, de acuerdo con la VIII Encuesta de Presupuesto Familiares del INE.

Es más, el 28,9% del gasto mensual de los hogares del quintil más modesto se destina a alimentos y en el extremo más pudiente representa el 11,5%.

Lo anterior, en un contexto en que el IVA grava con el 19% al 64% del consumo potencial de bienes y servicios, y no hace distinciones entre quienes lo pagan.

Para cubrir nuevos gastos fiscales el alza de este impuesto casi siempre aparece como opción. Ya fue fuente permanente de recursos en los 90 y este año volvió a la palestra cuando desde el Ministerio de Hacienda y algunos centros de estudio se planteó subirlo -al menos un punto- para financiar un aumento en las pensiones. Hubo análisis técnicos más sofisticados que sugirieron destinar parte de lo recaudado por esta vía para lograr el mismo objetivo.

En los dos casos, el fantasma es el mismo: afectar a la población de menos ingresos.

Ni tasas bajas ni exenciones

La experiencia internacional muestra que se puede optar por caminos que eviten el negativo efecto en los hogares más pobres. Se trata de compensaciones en dinero directas por parte del Estado focalizadas hacia las personas de más bajos recursos. Estas, a juicio de los expertos, son más efectivas que aplicar tasas más bajas o exenciones, ya que pueden ajustarse al nivel de ingresos y a las características familiares.

“Las tasas reducidas del IVA son, de hecho, una forma muy pobre de orientar el apoyo a los hogares más vulnerables porque todos (ricos y pobres) quienes consuman un producto sujeto a un tipo bajo del IVA se beneficiarán de esa reducción”, comenta el economista del Centro de Política y Administración Tributaria de la OCDE, Alastair Thomas, quien no concuerda con que el IVA sea un impuesto regresivo (ver recuadro).

Tampoco convence el impacto distributivo de las exenciones, que son tratamientos especiales para algunos sectores, eximiéndolos del pago de impuestos, como en el caso de la salud, la construcción, la educación y el transporte, entre otros.

En Chile, el Estado deja de percibir por exenciones del IVA un 0,5% del PIB, según el informe de Gasto Tributario 2018 a 2020, elaborado por el Servicio de Impuestos Internos (SII).

Portugal: compensación focalizada

Un camino que se ha recorrido en Portugal es el de una compensación focalizada del IVA sobre productos específicos. A juicio de la profesora en legislación tributaria de la Universidad de Leeds, Rita de la Feria, dicha experiencia es “un buen ejemplo” .

“Cualquier persona que ya estaba recibiendo una prestación por desempleo o el pago de la renta mínima, automáticamente recibía una cantidad mensual adicional, equivalente al impuesto pagado en la factura promedio de electricidad y gas. Es decir, si el IVA promedio pagado en una factura de luz fuera de 20 euros al mes, esa persona podría recibir 20 euros adicionales en prestaciones sociales”, comenta.

La experta, que asesora al Congreso en Brasil a través de una propuesta de crédito fiscal inmediata online, agrega que si bien el Estado portugués utilizó el sistema de bienestar como un medio para dirigirse a los más vulnerables, también es posible usar la estructura de impuesto sobre la renta de las personas: “El método de focalización y cuántos de los más pobres compensará -el 10%, el 20% o incluso el 50% más pobre-, dependerá de un sistema u otro”

Modelo neozelandés: pagos a las familias

Otro esquema que recomiendan mirar los expertos -como Thomas y De la Feria- es el de las transferencias monetarias específicas que realiza Nueva Zelanda para nivelar el pago de impuestos.

Explican que la relación que se da en esa nación es que tienen un IVA de base muy amplia, llamado Good Services Tax (GTS), que convive con “importantes” paquetes de créditos fiscales específicos como el denominado Working for Families Tax Credits (WFTC), orientado a facilitar que los padres trabajen y críen a sus hijos.

Son pagos que se realizan a familias con niños dependientes hasta los 18 años, ligados a los ingresos familiares anuales y a sus características.

Hay cuatro tipos y las personas pueden calificar para más de uno. Está el de Familia, cuyo monto dependerá de la situación de cada una; Del trabajo, que es para hogares con algún ingreso remunerado semanal; Familiar mínimo, que está asociado a que se obtenga un ingreso básico y Mejor comienzo, que es un pago de US$ 60 (neozelandés) semanales para quienes tengan recién nacidos.

La modalidad de pago puede ser semanal, quincenal o al final del año fiscal.

Canadá: Calculadora online para estimar crédito fiscal

El sistema de Canadá es otra alternativa que se recomienda mirar. En 1991 cuando se estableció el impuesto a los bienes y servicios equivalente al IVA (GST, según su sigla en inglés)- se implementó un crédito fiscal como una manera de hacer frente a las críticas que apuntaban a que sería un “nuevo impuesto a los alimentos”, según la académica de la Universidad de York de ese país, Melina Rocha, quien ha asesorado en temas tributarios al Banco Mundial y al gobierno de Brasil.

Si bien inicialmente el plan del gobierno era gravar los alimentos, a último minuto -antes de ser lanzado a fines de 1989- se decidió “inesperadamente” que un grupo denominado “comestibles básicos” no debían ser afectados.

Esto generó, según comenta, un enfoque único en Canadá de “doble inmersión” (que se refiere a exención más crédito por el GST) para tratar el problema de la regresividad percibida.

De acuerdo con la Agencia Tributaria de Canadá, el crédito al GTS/HST (que alude al impuesto de bienes y servicios/sobre las ventas armonizado) es una cantidad de dinero no imponible que se paga cuatro veces al año tributario a individuos y familias “con bajos y modestos ingresos” para compensar la totalidad o parte de lo que pagan afecto al gravamen.

El cálculo de la devolución se hace sobre la base del ingreso neto familiar y el número de hijos registrados. Cada beneficiario, puede acceder a una calculadora online para estimar el monto que recibirá.

Colombia: Un millón de hogares

En la región, Colombia inició este año un camino hacia compensaciones por pago de IVA al alero de la última reforma tributaria.

Se incluyó una devolución en dinero para la población más vulnerable con el propósito de generar mayor equidad en el sistema a través de un monto fijo correspondiente al promedio de IVA que pagan dichos hogares.

La abogada colombiana del estudio SanintRivas, Laura Sanint, comenta que inicialmente, el gobierno había planeado empezar con un piloto de 300 mil familias, pero dada la coyuntura económica derivada del Covid-19, lo extendió a un millón.

Se estableció una “devolución” bimestral de $ 75.000 colombianos para aquellas familias y/o personas vulnerables de los programas sociales “Familias en Acción” y “Colombia Mayor”. A la fecha se han realizado dos pagos.

Aun cuando la experta destaca que con esta iniciativa se busca “atacar” la regresividad del IVA considera que no se debe “perder de vista” que el Estado “no sabe cuánto gastan los hogares más pobres en IVA” y que el monto se ha estimado a través de encuestas, por lo que a su juicio la medida la encuadra “más un subsidio que realmente una devolución de impuestos”.

Para considerar…

Desde la OCDE, Thomas destaca dos conceptos que pueden ser mirados desde Chile. El primero, es que la compensación del IVA se puede interpretar como una expansión de las transferencias de dinero en apoyo a los pobres. Y el segundo, es la viabilidad de que los programas sociales existentes se utilicen para entregarlas.

¿Seguirá estos pasos Chile? Podría ser un tema que analice el grupo de economistas que conformó Hacienda para revisar las exenciones y regímenes especiales del sistema tributario, que tiene plazo de entrega junio de 2021.

Un componente a favor para seguir este camino, según lo destaca Thomas, es la existencia del Registro Social de Hogares (RSH), que es considerado por la OCDE como modelo para la región en focalización de programas sociales.

¿Regresivo, progresivo o proporcional?

Con el telón de fondo de la pandemia, la OCDE publicó en agosto un estudio en el que sugiere que puede haber margen para que varios países realicen reformas al cobro del IVA como un camino para “abordar las necesidades de ingresos de los gobiernos”.

Una recomendación que no pasó inadvertida entre los expertos de todo el orbe, ya que además asevera que “estos ingresos pueden ser generados con efectos distributivos menos significativos de lo que se pensaba anteriormente”.

¿La razón? Desde la perspectiva del gasto en que incurren las personas y luego de actualizar un análisis de 2014, el investigador Alastair Thomas asegura que en general el IVA -en los países que integran la organización- es un impuesto proporcional, “ligeramente” progresivo o “marginalmente” regresivo en algunos casos como Chile, por ejemplo.

“No suele ser regresivo. Es un concepto popular erróneo basado en la influencia distorsionante de los patrones de ahorro en la medición de la carga del IVA”, ratifica en conversación con DF.

De hecho, para el caso de Chile asevera que aún cuando se encuentra dentro del pequeño grupo de naciones que por tener una amplia base del consumo gravada registran un “muy pequeño grado de regresividad”, incluso así están cercanos a la proporcionalidad.

“La retórica política a menudo asume que un IVA de base amplia sería extremadamente regresivo, y esta evidencia lo niega”, asevera a su vez el vicepresidente de proyectos globales de Tax Foundation, Daniel Bunn, quien ha seguido estos estudios.

Una conclusión que no comparte el exdirector del Servicio de Impuestos Internos (SII), Michel Jorratt: “El error que muchos hacen de que si es proporcional al consumo es que eso podría ser, siempre y cuando, las personas se consumieran toda la renta a lo largo de la vida. Y las de mayores ingresos hereda, por lo que no se consume toda su renta. Técnicamente ahí está el error”, enfatiza.

Bunn rebate que “usando una medición de la regresividad basada en los ingresos, en vez que sobre el consumo, se ignora que el IVA está diseñado para gravar el consumo”.

No obstante estas divergencias, todos llegan a un consenso: el negativo efecto que tiene sobre el poder adquisitivo de los hogares más pobres.

Thomas reconoce que “para abordar tales inquietudes, recomendamos el uso de créditos fiscales específicos o pagos de beneficios para compensar” dirigido a dicho segmento.